Ada pertanyaan yang menarik saat penulis memberikan sosialisasi terkait Peraturan Menteri Keuangan Republik Indonesia nomor 191/PMK.010/2015 tentang Penilaian Kembali Aktiva Tetap Untuk Tujuan Perpajakan bagi Permohonan yang Diajukan pada Tahun 2015 dan 2016, yaitu pertanyaan tak terduga adalah seputaran kinerja pajak dihubungkan dengan Gayus Tambunan…. cape deeeeh…

Memang dibutuhkan kesabaran yang luar biasa, karena memang nyatanya yang terlihat seakan-akan uang pajak itu diselewengkan. Demikian juga kesabaran penulis untuk menceritakan lagi dan lagi tentang khabar sukacita dalam bidang perpajakan. Maka dalam kesempatan cuaca yang adem ini, penulis mencoba merangkum setiap pertanyaan-pertanyaan seputar perlakuan perpajakan atas penilaian kembali serta keuntungan Wajib Pajak apabila melakukan penilaian kembali atas setiap aktiva tetap yang dimilikinya.

Selisih Lebih Karena Penilaian Kembali Aktiva Sebagai Objek Pajak

Sebagaimana disebutkan dalam pasal 4 ayat (1) huruf m UU PPh bahwa objek pajak adalah penghasilan, yaitu setiap tambahan kemampuan ekonomis yang diterima atau diperoleh Wajib Pajak, baik yang berasal dari Indonesia maupun dari luar Indonesia, yang dapat dipakai untuk konsumsi atau untuk menambah kekayaan Wajib Pajak yang bersangkutan, dengan nama dan dalam bentuk apa pun, termasuk selisih lebih karena penilaian kembali aktiva.

Dalam penjelasan disebutkan Selisih lebih karena penilaian kembali aktiva sebagaimana dimaksud dalam Pasal 19 merupakan penghasilan. Jika kita lihat bunyi pasal 19 dikatakan sebagai berikut :

- ayat (1) ” Menteri Keuangan berwenang menetapkan peraturan tentang penilaian kembali aktiva dan faktor penyesuaian apabila terjadi ketidaksesuaian antara unsur-unsur biaya dengan penghasilan karena perkembangan harga.”

- ayat (2) “Atas selisih penilaian kembali aktiva sebagaimana dimaksud pada ayat (1) diterapkan tarif pajak tersendiri dengan Peraturan Menteri Keuangan sepanjang tidak melebihi tarif pajak tertinggi sebagaimana dimaksud dalam Pasal 17 ayat (1).”

Adalah Peraturan Menteri Keuangan (Permenkeu) nomor 79/PMK.03/2008 tentang penilaian kembali aktiva tetap perusahaan untuk tujuan perpajakan. Dalam pasal 5 disebutkan atas selisih lebih penilaian kembali aktiva tetap perusahaan di atas nilai sisa buku fiskal semula dikenakan Pajak Penghasilan yang bersifat final sebesar 10% (sepuluh persen).

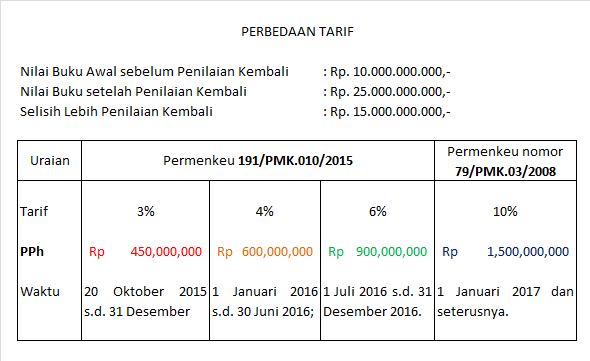

Perbedaan Permenkeu 79/PMK.03/2008 dan 191/PMK.010/2015

Dengan keluarnya Peraturan Menteri Keuangan Nomor 191/PMK.010/2015 tanggal 15 Oktober 2015 yang mulai berlaku sejak tanggal 20 Oktober 2015, namun tidak menghapus ketentuan sebagaimana diatur dalam Peraturan Menteri Keuangan nomor 79/PMK.03/2008, karena memang Permenkeu 191/PMK.010/2015 hanya ditujukan untuk tahun pajak 2015 dan 2016 setelah itu kembali ke Permenkeu nomor 79/PMK.03/2008.

Berdasarkan kedua Permenkeu tersebut setidaknya terdapat 5 (lima) perbedaan yang penting untuk dipahami oleh pembaca, yaitu :

- Dalam Permenkeu nomor 79/PMK.03/2008 tarif yang digunakan adalah tunggal 10% dan bersifat final. Sedangkan dalam Permenkeu 191/PMK.010/2015 terdapat 3 (tiga) tarif dengan batasan waktu sebagai berikut :

- 3% bersifat final untuk periode 20 Oktober 2015 s.d. 31 Desember 2015;

- 4% bersifat final untuk periode 1 Januari 2016 s.d. 30 Juni 2016;

- 6% bersifat final untuk periode 1 Juli 2016 s.d. 31 Desember 2016.

- Dalam Permenkeu nomor 79/PMK.03/2008 subjek pajaknya hanya sebatas Wajib Pajak Badan dan BUT, sementara dalam Permenkeu 191/PMK.010/2015 subjek pajaknya di samping Wajib Pajak Badan dan BUT juga Wajib Pajak Orang Pribadi yang menggunakan pembukuan.

- Dalam Permenkeu nomor 79/PMK.03/2008 hanya yang menggunakan pembukuan dengan bahasa indonesia, sementara Permenkeu 191/PMK.010/2015 yang pembukuannya menggunakan bahasa Indonesia dan bahasa Inggris.

- Dalam Permenkeu nomor 79/PMK.03/2008 hanya yang menggunakan pembukuan dengan mata uang Rupiah, sementara Permenkeu 191/PMK.010/2015 yang pembukuannya menggunakan mata uang Rupiah dan Dollar Amerika Serikat.

- Dalam Permenkeu nomor 79/PMK.03/2008 penilaian kembali aktiva tetap perusahaan dilakukan terhadap seluruh aktiva tetap berwujud/tidak berwujud sementara Permenkeu 191/PMK.010/2015 dapat seluruh aktiva tetap berwujud/tidak berwujud atau sebagian.

Keuntungan Revaluasi Aktiva Tetap Bagi Wajib Pajak

Seperti kita ketahui dalam tulisan sebelumnya bahwa fasilitas pemberian diskon atas penilaian kembali aktiva tetap bukanlah suatu keharusan atau wajib, namun setelah membaca hal di bawah ini layaklah untuk mengambil bagian dalam diskon atas penilaian kembali aktiva tetap ini, tentang apa saja keuntungannya diantaranya yaitu :

1. Adanya Diskon Tarif

Pemikat nomor satu dan utama adalah diskon tarif yang sebelumnya dikenakan final 10% menjadi 3% periode 20 Oktober 2015 s.d. 31 Desember 2015, 4% periode 1 Januari 2016 s.d. 30 Juni 2016 dan 6% periode 1 Juli 2016 s.d. 31 Desember 2016. Untuk lebih menariknya perhatikan contoh kasus sebagai berikut :

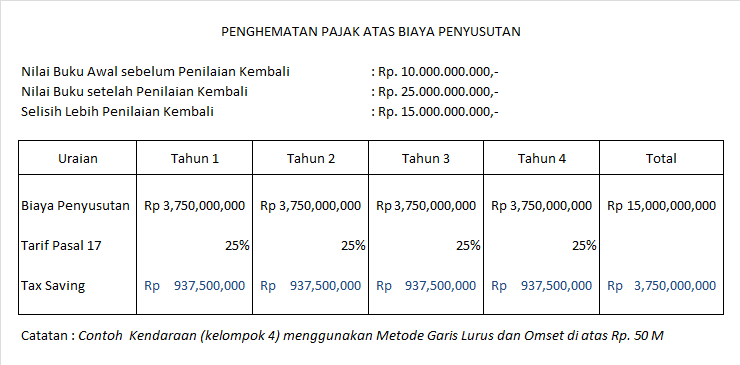

2. Adanya Penghematan Pajak Melalui Biaya Penyusutan

2. Adanya Penghematan Pajak Melalui Biaya Penyusutan

Penghematan pajak melalui pembebanan penyusutan karena dalam penghitungan masa manfaat dimulai dari masa manfaat awal. Untuk lebih jelasnya perhatikan contoh sebagai berikut :

Ada pertanyaan terkait biaya penyusutan ini, apakah Wajib Pajak dapat membebankan biaya penyusutan ini sementara penghasilannya bersifat final mengacu pada PP 94 tahun 2010 pasal 27 yang menyatakan bahwa Wajib Pajak harus menyelenggarakan pembukuan secara terpisah dalam hal memiliki usaha yang penghasilannya dikenai Pajak Penghasilan yang bersifat final dan tidak final?

Ada pertanyaan terkait biaya penyusutan ini, apakah Wajib Pajak dapat membebankan biaya penyusutan ini sementara penghasilannya bersifat final mengacu pada PP 94 tahun 2010 pasal 27 yang menyatakan bahwa Wajib Pajak harus menyelenggarakan pembukuan secara terpisah dalam hal memiliki usaha yang penghasilannya dikenai Pajak Penghasilan yang bersifat final dan tidak final?

Terkait hal ini, dapat dibebankan sebagai biaya penyusutan kecuali biaya-biaya yang dikeluarkan dalam proses penilaian aktiva oleh Kantor Jasa Penilai Publik (KJPP) atau Ahli Penilai (AP).

3. Peningkatan Nilai Perusahaan

Secara komersial, dengan melakukan penilaian kembali aktiva tetap akan meningkatkan nilai performa perusahaan karena posisi aktiva tetap akan meningkat dan hal ini memberikan kesempatan bagi Wajib Pajak untuk memperoleh kepercayaan yang lebih besar kepada pihak ketiga.

… bersambung

Artikel Terkait Menarik Lainnya :