5. Pemungutan Pajak Pertambahan Nilai

Pemungutan Pajak Pertambahan Nilai atau PPN merupakan pelunasan pajak yang dikenakan atas setiap transaksi pembelian barang atau perolehan jasa dari pihak ketiga, misal pembelian alat tulis kantor, pembelian seragam untuk keperluan dinas, pembelian komputer, pembelian mesin absensi pegawai, perolehan jasa konstruksi, perolehan jasa pemasangan mesin absensi, perolehan jasa perawatan AC kantor, dan perolehan jasa atas tenaga keamanan.

Secara umum, atas setiap transaksi pembelian barang dan perolehan jasa dari pihak ketiga/rekanan yang dibayar oleh bendahara harus dipungut PPN. Namun demikian, terdapat beberapa transaksi pembelian barang dan perolehan jasa dari pihak ketiga yang tidak perlu dipungut PPN oleh bendahara yaitu:

- pembayaran yang jumlahnya paling banyak Rp1.000.000,00 (satu juta rupiah) dan tidak merupakan pembayaran yang terpecah-pecah;

- pembayaran untuk pembebasan tanah, kecuali pembayaran atas penyerahan tanah oleh real estate atau industrial estate;

- pembayaran atas penyerahan Barang Kena Pajak dan/atau Jasa Kena Pajak yang menurut ketentuan perundang-undangan yang berlaku, mendapat fasilitas Pajak Pertambahan Nilai tidak dipungut dan/atau dibebaskan dari pengenaan Pajak Pertambahan Nilai;

- pembayaran atas penyerahan Bahan Bakar Minyak dan Bukan Bahan Bakar Minyak oleh PT Pertamina (Persero);

- pembayaran atas rekening telepon;

- pembayaran atas jasa angkutan udara yang diserahkan oleh perusahaan penerbangan;

- pembayaran lainnya untuk penyerahan barang atau jasa yang menurut ketentuan perundang-undangan yang berlaku tidak dikenakan Pajak Pertambahan Nilai.

Apabila terjadi kesalahan pemungutan Pajak Pertambahan Nilai berupa pemungutan Pajak Pertambahan Nilai yang lebih besar daripada yang seharusnya atau kesalahan pemungutan yang bukan merupakan objek Pajak Pertambahan Nilai, maka atas kelebihan pembayaran PPN yang seharusnya tidak terutang tersebut dapat dimintakan pengembalian.

Pada prinsipnya, permohonan pengembalian kelebihan pembayaran PPN yang seharusnya tidak terutang hanya dapat diajukan oleh pihak yang benar-benar menanggung pajak yaitu pihak yang harus menanggung pemungutan pajak tersebut.

Dalam hal PPN dan/atau PPnBM yang telah dipungut oleh bendahara Pemerintah lebih besar daripada pajak yang seharusnya dipungut, maka atas kelebihan pemungutan PPN dan/atau PPnBM tersebut hanya dapat diajukan permohonan pengembalian kelebihan pembayaran pajak yang seharusnya tidak terutang oleh bendahara Pemerintah selaku pihak yang dipungut ke KPP tempat bendahara terdaftar.

Sebagai contoh, bendahara telah memungut PPN sebesar Rp500.000.000 atas transaksi pembebasan tanah senilai Rp5.000.000.000,00 dari Wajib Pajak orang pribadi yang bukan pengusaha real estate. Berdasarkan ketentuan, atas pembebasan tanah tersebut seharusnya tidak dipungut PPN oleh bendahara. Maka atas PPN yang telah dipungut tersebut, dapat dimintakan pengembalian pajak yang seharusnya tidak terutang oleh bendahara ke KPP tempat bendahara terdaftar sesuai PMK Nomor 10/PMK.03/2013.

Peraturan-peraturan terkait pemungutan PPN adalah antara lain:

- Undang-Undang Nomor 8 Tahun 1983 sebagaimana telah beberapa kali diubah terakhir dengan Undang-Undang Nomor 42 Tahun 2009;

- Peraturan Pemerintah Republik Indonesia Nomor 1 Tahun 2012;

- Peraturan Pemerintah Republik Indonesia Nomor 12 Tahun 2001 sebagaimana telah beberapa kali diubah terakhir dengan Peraturan Pemerintah Nomor 31 Tahun 2007;

- Peraturan Pemerintah Republik Indonesia Nomor 42 Tahun 1995 sebagaimana telah beberapa kali diubah terakhir dengan Peraturan Pemerintah Nomor 25 Tahun 2001;

- Peraturan Menteri Keuangan Nomor 68/PMK.03/2010;

- Keputusan Menteri Keuangan Republik Indonesia Nomor 563/KMK.03/2003;

- Peraturan Direktur Jenderal Pajak Nomor PER-24/PJ/2012 sebagaimana telah diubah dengan Peraturan Direktur Jenderal Pajak Nomor PER-08/PJ/2013;

- Peraturan Direktur Jenderal Pajak Nomor PER-44/PJ/2010 sebagaimana telah diubah dengan Peraturan Direktur Jenderal Pajak Nomor PER-11/PJ/2013;

- Peraturan Direktur Jenderal Pajak Nomor PER-147/PJ./2006;

- Keputusan Direktur Jenderal Pajak Nomor KEP-382/PJ./2002.

6. Bea Meterai

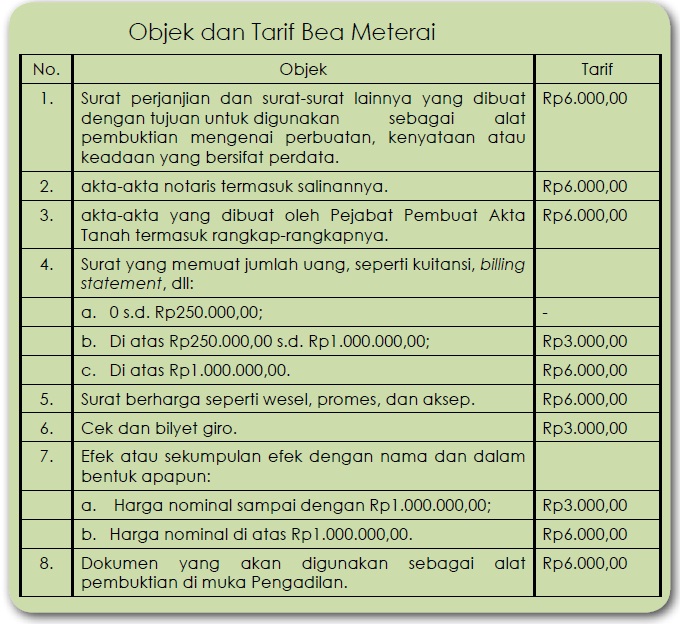

Bea meterai adalah pajak yang dikenakan atas dokumen berupa kertas yang menurut Undang- Undang Bea Meterai menjadi objek Bea Meterai. Dokumen yang dikenai bea meterai antara lain adalah dokumen yang berbentuk surat yang memuat jumlah uang, seperti kuitansi, dan dokumen yang bersifat perdata, seperti dokumen perjanjian pembangunan gedung kantor dengan pengusaha jasa konstruksi dan dokumen kontrak pengadaan jasa tenaga kebersihan.

Bea Meterai tidak dikenakan atas:

- dokumen yang berupa :

- surat penyimpanan barang;

- konosemen;

- surat angkutan penumpang dan barang;

- keterangan pemindahan yang dituliskan diatas dokumen sebagaimana dimaksud dalam huruf a, huruf b, dan huruf c;

- bukti untuk pengiriman dan penerimaan barang;

- surat pengiriman barang untuk dijual atas tanggungan pengirim;

- surat-surat lainnya yang dapat disamakan dengan surat-surat sebagaimana dimaksud dalam huruf a sampai huruf f.

- segala bentuk Ijazah;

- tanda terima gaji, uang tunggu, pensiun, uang tunjangan, dan pembayaran lainnya yang ada kaitannya dengan hubungan kerja serta surat-surat yang diserahkan untuk mendapatkan pembayaran itu;

- tanda bukti penerimaan uang Negara dari kas Negara, Kas Pemerintah Daerah, dan bank;

- kuitansi untuk semua jenis pajak dan untuk penerimaan lainnya yang dapat disamakan dengan itu dari Kas Negara, Kas Pemerintahan Daerah dan bank;

- tanda penerimaan uang yang dibuat untuk keperluan intern organisasi;

- dokumen yang menyebutkan tabungan, pembayaran uang tabungan kepada penabung oleh bank, koperasi, dan badan-badan lainnya yang bergerak di bidang tersebut;

- surat gadai yang diberikan oleh Perusahaan Jawatan Pegadaian;

- tanda pembagian keuntungan atau bunga dari efek, dengan nama dan dalam bentuk apapun.

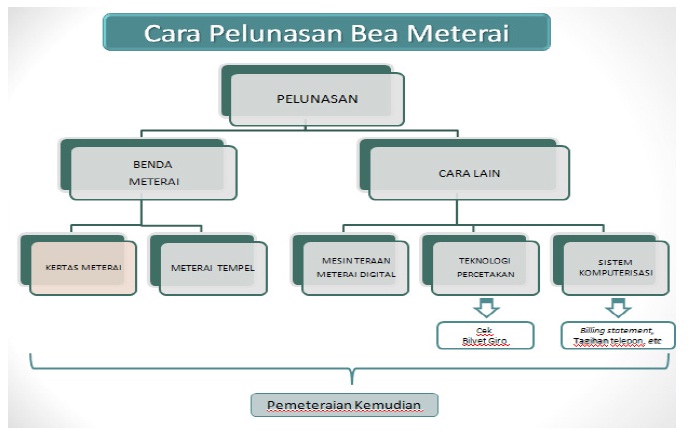

Dokumen yang merupakan objek Bea Meterai yang Bea Meterainya tidak atau kurang dilunasi sebagaimana mestinya dikenakan denda administrasi sebesar 200% (dua ratus persen) dari Bea Meterai yang tidak atau kurang dibayar. Pelunasan atas Bea Meterai dan denda administrasi tersebut dilakukan dengan cara Pemeteraian Kemudian di Kantor Pos.

Peraturan-peraturan terkait Bea Meterai adalah:

- Undang-Undang Nomor 13 Tahun 1985;

- Peraturan Pemerintah Nomor 24 Tahun 2000;

- Peraturan Menteri Keuangan Nomor 55/PMK.02/2009;

- Keputusan Menteri Keuangan Nomor 133b/KMK.04/2000;

- Keputusan Menteri Keuangan Nomor 476/KMK.03/2002;

- Peraturan Direktur Jenderal Pajak Nomor PER-66/PJ/2010;

- Keputusan Direktur Jenderal Pajak Nomor KEP-122c/PJ./2000;

- Keputusan Direktur Jenderal Pajak Nomor KEP-122d/PJ./2000;

- Keputusan Direktur Jenderal Pajak Nomor KEP-02/PJ/2003.

Kewajiban pemotongan dan/atau pemungutan Pajak Penghasilan yang bersifat tidak final tidak dilakukan dalam hal bendahara pemerintah melakukan transaksi dengan Wajib Pajak yang memenuhi ketentuan Peraturan Pemerintah Nomor 46 Tahun 2013 dan menyerahkan Surat Keterangan Bebas PPh yang telah dilegalisasi.

C. Kewajiban Penyetoran dan Pelaporan

Kewajiban bendahara pemerintah selanjutnya adalah menyetorkan PPh dan/atau PPN ke Bank Persepsi/Kantor Pos penerima pembayaran dan melaporkan SPT Masa PPh dan/atau PPN ke Kantor Pelayanan Pajak (KPP) tempat Wajib Pajak bendahara terdaftar sesuai batas waktu yang telah diatur dalam Peraturan Menteri Keuangan Nomor 80/PMK.03/2010 tentang Perubahan atas Peraturan Menteri Keuangan Nomor 184/PMK.03/2007 tentang Penentuan Tanggal Jatuh Tempo Pembayaran dan Penyetoran Pajak, Penentuan Tempat Pembayaran Pajak, dan Tata Cara Pembayaran, Penyetoran, dan Pelaporan Pajak, serta Tata Cara Pengangsuran dan Penundaan Pembayaran Pajak.

Batas waktu pembayaran/penyetoran pajak yang sudah dipotong dan/atau dipungut oleh bendahara pemerintah serta tanggal pelaporan Surat Pemberitahuan Masa adalah sebagai berikut:

- PPh Pasal 21, Tanggal Penyetoran Paling lama tanggal 10 bulan berikutnya setelah Masa Pajak berakhir, Tanggal Pelaporan Paling lama 20 hari setelah Masa Pajak berakhir.

- PPh Pasal 22, Disetor pada hari yang sama dengan pelaksanaan pembayaran, Tanggal Pelaporan Paling lama 14 hari setelah Masa Pajak berakhir.

- PPh Pasal 23, Tanggal Penyetoran Paling lama tanggal 10 bulan berikutnya setelah Masa Pajak berakhir, Tanggal Pelaporan Paling lama 20 hari setelah Masa Pajak berakhir.

- PPh Pasal 4 ayat (2), Tanggal Penyetoran Paling lama tanggal 10 bulan berikutnya setelah Masa Pajak berakhir, Tanggal Pelaporan Paling lama 20 hari setelah Masa Pajak berakhir.

- Pajak Pertambahan Nilai,

- Bagi bendahara pengeluaran sebagai Pemungut PPN Tanggal Penyetoran paling lama tanggal 7 (tujuh) bulan berikutnya setelah Masa Pajak berakhir; Tanggal Pelaporan Paling lama akhir bulan berikutnya setelah Masa Pajak berakhir;

- Pejabat Penandatangan Surat Perintah Membayar sebagai Pemungut PPN harus disetor pada hari yang sama dengan pelaksanaan pembayaran kepada Pengusaha Kena Pajak Rekanan Pemerintah melalui Kantor Pelayanan Perbendaharaan Negara. Tanggal Pelaporan Paling lama akhir bulan berikutnya setelah Masa Pajak berakhir.

- Bagi bendahara pengeluaran sebagai Pemungut PPN Tanggal Penyetoran paling lama tanggal 7 (tujuh) bulan berikutnya setelah Masa Pajak berakhir; Tanggal Pelaporan Paling lama akhir bulan berikutnya setelah Masa Pajak berakhir;

Beberapa hal yang harus diperhatikan terkait dengan kewajiban pemotongan/pemungutan, penyetoran dan pelaporan pajak-pajak yang telah dipotong/dipungut antara lain:

- apabila batas akhir pembayaran atau penyetoran pajak bertepatan dengan hari libur termasuk hari Sabtu atau hari libur nasional, pembayaran atau penyetoran pajak dapat dilakukan pada hari kerja berikutnya;

- apabila batas akhir pelaporan bertepatan dengan hari libur termasuk hari Sabtu atau hari libur nasional, pelaporan dapat dilakukan pada hari kerja berikutnya;

- pembayaran dan penyetoran pajak dilakukan di Kantor Pos atau bank yang ditunjuk oleh Menteri Keuangan dengan menggunakan Surat Setoran Pajak atau sarana administrasi lain yang disamakan dengan Surat Setoran Pajak;

- dalam hal pencairan anggaran dengan mekanisme pembayaran langsung (LS), maka pemindahbukuan pajak yang dilakukan oleh KPPN merupakan pembayaran dan penyetoran pajak yang terutang, namun Surat Setoran Pajak tetap dipersiapkan oleh bendahara yang bersangkutan;

- Surat Setoran Pajak atau sarana administrasi lain dianggap sah apabila telah divalidasi dengan Nomor Transaksi Penerimaan Negara (NTPN);

- bendahara sebagai Pemotong atau Pemungut PPh memberikan tanda bukti pemotongan atau tanda bukti pemungutan kepada orang pribadi atau badan yang dipotong atau dipungut PPh setiap melakukan pemotongan atau pemungutan;

- bendahara sebagai Pemotong PPh Pasal 21 atas penghasilan PNS di satuan kerjanya, memberikan tanda bukti pemotongan paling lama 1 (satu) bulan setelah tahun kalender berakhir;

- bendahara sebagai Pemungut PPN melakukan validasi Faktur Pajak yang diterbitkan oleh rekanan;

- Pelaporan SPT Masa PPh Pasal 21 wajib menggunakan e-SPT apabila jumlah bukti pemotongan dan/atau SSP dan/atau bukti Pbk lebih dari 20 dokumen dalam satu masa pajak;

- Bendahara Pengeluaran Satuan Kerja Perangkat Daerah (SKPD)/Kuasa Bendahara Umum Daerah (Kuasa BUD) wajib membuat Daftar Transaksi Harian Belanja Daerah (DTH) atas Belanja Daerah yang memuat rincian transaksi harian belanja daerah per Surat Perintah Membayar/Surat Penyediaan Dana (SPM/SPD) dan Surat Perintah Pencairan Dana (SP2D). DTH yang dibuat oleh Bendahara Pengeluaran SKPD disampaikan kepada Kuasa BUD paling lama tanggal 10 setelah bulan yang bersangkutan berakhir dengan dilampiri fotokopi SSP lembar ke-3;

- Kuasa BUD membuat Rekapitulasi Transaksi Harian Belanja Daerah (RTH) yang memuat rekapitulasi dari DTH dalam satu wilayah Provinsi/Kabupaten/Kota berdasarkan DTH yang disampaikan oleh Bendahara Pengeluaran SKPD. RTH disampaikan kepada Kepala KPP tempat Kuasa BUD terdaftar secara bulanan paling lama tanggal 20 setelah bulan yang bersangkutan berakhir dengan dilampiri DTH dan SSP lembar ke-3. Dalam pembuatan laporan DTH/RTH, bendahara SKPD maupun Kuasa BUD dapat memanfaatkan sistem informasi yang digunakan oleh Pemda (SIMDA,SIPKD, SIMAKDA dan lain-lain).

Untuk lebih memudahkan bendahara dalam melakukan kewajiban pemotongan/pemungutan Pajak Penghasilan, Pajak Pertambahan Nilai, Pajak Penjualan atas Barang Mewah dan Bea Meterai, pada Bab II akan diberikan simulasi contoh-contoh penghitungan pemotongan/pemungutan pajak sesuai jenis transaksi pengeluaran bendahara.

…

Sumber :

Buku Bendahara Mahir Pajak (Edisi Revisi) Buku II 2013, Diterbitkan oleh Tim Penyusun Direktorat Peraturan Perpajakan II 2013, Direktorat Jenderal Pajak (Halaman 10 s.d 20)

Artikel Terkait :