Harapan kita kiranya pandemi covid 19 sudah berlalu, karena sesungguhnya permasalahan baru sudah mulai akrab dalam kehidupan kita yaitu kenaikan harga-harga komoditas secara global yang berimbas kepada kenaikan harga barang-barang konsumsi harian. Jika dirimangi, kondisi tersebut sebenarnya menguntungkan dari sisi penerimaan negara. Namun, pemerintah punya pertimbangan lain pula jika ujug-ujug muncul Peraturan Menteri Keuangan Nomor 68/PMK.03/2022 tentang Pajak Pertambahan Nilai dan Pajak Penghasilan atas transaksi perdagangan aset kripto yang akan mulai berlaku pada tanggal 1 Mei 2022.

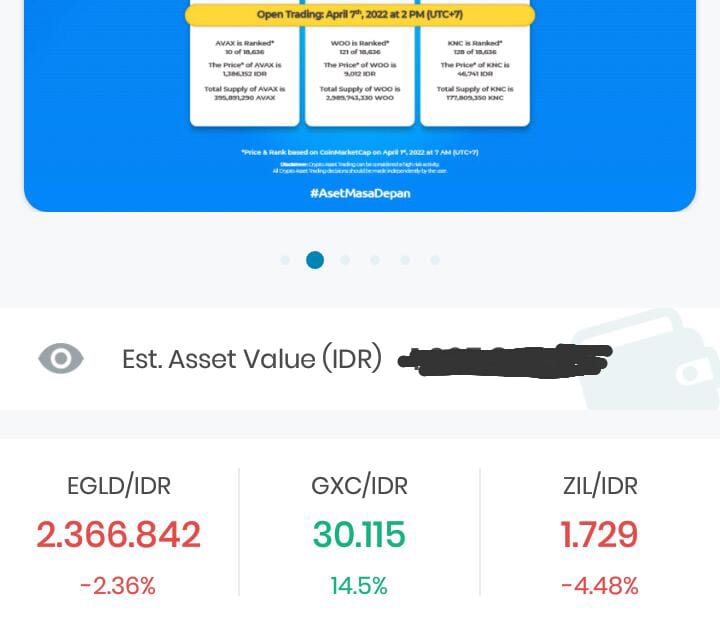

Sebenarnya, penulis jauh-jauh hari sudah menggadang-gadang aspek perpajakan atas transaksi aset kripto karena merupakan jenis BKP/JKP yang dikecualikan dari daftar negatif list PPN serta merupakan objek penghasilan bagi penerimanya yang wajib dilakukan secara mandiri (self assessment), hal ini semakin terang benderang setelah penulis ikut aktif dalam transaksi perdagangan aset kripto melalui satu platform jual beli aset digital. Pada akhirnya aturan pun sudah keluar, untuk itulah dalam tulisan di hari ketujuh bulan April akan coba disarikan Peraturan Menteri Keuangan Nomor 68/PMK.03/2022 tentang Pajak Pertambahan Nilai dan Pajak Penghasilan atas transaksi perdagangan asetr kripto, akan coba diuraikan dalam tulisan berikut, semoga bermanfaat.

Terminologi

- Aset Kripto adalah komoditi tidak berwujud yang berbentuk aset digital, menggunakan kriptografi, jaringan peer-to-peer, dan buku besar yang terdistribusi, untuk mengatur penciptaan unit baru, memvenifikasi transaksi, dan mengamankan transaksi tanpa campur tangan pihak lain.

- Penjual Aset Kripto adalah orang pribadi atau badan yang melakukan penjualan dan/atau pertukaran Aset Kripto.

- Pembeli Aset Kripto adalah orang pribadi atau badan yang menerima atau seharusnya menerima penyerahan Aset Kripto dan yang membayar atau seharusnya membayar harga Aset Kripto tersebut.

- Pedagang Fisik Aset Kripto adalah pihak yang telah memperoleh persetujuan dan pejabat yang berwenang sesuai dengan ketentuan peraturan perundang-undangan yang mengatur mengenai perdagangan berjangka komoditi, untuk melakukan transaksi Aset Kripto balk atas nama diri sendiri dan/atau memfasilitasi transaksi Penjual Aset Kripto atau Pembeli Aset Kripto.

- Penarnbang Aset Kripto adalah orang pribadi atau badan yang melakukan kegiatan verifikasi transaksi Aset Kripto untuk mendapatkan imbalan berupa aset kripto, baik sendiri-sendiri maupun dalam kelompok penambang aset kripto (mining pool).

Pajak Pertambahan Nilai

Objek PPN

Penyerahan aset kripto yang merupakan komoditi yang dapat diperdagangkan di bursa berjangka, sehingga merupakan objek pajak pertambahan nilai sebagaimana diatur dalam Pasal 4 ayat (1) Undang-Undang Nomor 8 Tahun 1983 tentang Pajak Pertambahan Nilai Barang dan Jasa dan Pajak Penjualan atas Barang Mewah sebagaimana telah beberapa kali diubah terakhir dengan Undang-Undang Nomor 7 Tahun 2021 tentang Harmonisasi Peraturan Perpajakan.

Pengenaan PPN dilakukan atas penyerahan :

- Barang Kena Pajak tidak berwujud berupa aset kripto oleh penjual aset kripto;

- Jasa Kena Pajak berupa jasa penyediaan sarana elektronik yang digunakan untuk transaksi perdagangan aset kripto oleh penyelenggara PMSE;

- Jasa Kena Pajak berupa jasa verifikasi transaksi aset kripto dan/atau jasa manajemen kelompok penambang aset kripto (mining pool) oleh penambang aset kripto.

Penyerahan aset kripto meliputi penyerahan aset kripto oleh penjual aset kripto di dalam daerah pabean dan/atau kepada pembeli aset kripto di dalam daerah pabean melalui sarana elektronik yang diselenggarakan PMSE meliputi:

- jual beli aset kripto dengan mata uang fiat;

- tukar menukar aset kripto dengan aset kripto lainnya (swap); dan atau

- tukar menukar aset kripto dengan barang selain aset kripto dan jasa.

Penyelenggara PMSE

Penyelenggara Perdagangan Melalui Sistem Elektronik merupakan penyelenggara yang melakukan kegiatan pelayanan untuk memfasilitasi transaksi Aset Kripto yang paling sedikit berupa kegiatan pelayanan:

- jual beli Aset Kripto menggunakan mata uang fiat;

- tukar-menukar Aset Kripto dengan Aset Kripto lainnya (swap); dan/atau

- dompet elektronik (e-wallet) meliputi deposit, penarikan dana (withdrawal), pemindahan (transfer) Aset Kripto ke akun pihak lain, dan penyediaan dan/ atau pengelolaan media penyimpanan Aset Kripto.

PPN Terutang

Pajak Pertambahan Nilai yang terutang dipungut dan disetor dengan besaran tertentu, sebesar :

- 1% (satu persen) dari Tarif PPN dikali dengan Nilai Transaksi aset kripto (apabila Penyelenggara PMSE merupakan pedagang fisik aset kripto); atau

- 2% (dua persen) dari tarif Pajak Pertambahan Nilai dikali dengan Nilai Transaksi Aset Kripto (apabila penyelenggara PMSE bukan merupakan pedagang fisik aset kripto);

Nilai transaksi adalah :

- nilai uang yang dibayarkan oleh Pembeli Aset Kripto, tidak termasuk Pajak Pertambahan Nilai dan Pajak Penjualan atas Barang Mewah, dalam hal transaksi Aset Kripto merupakan jual beli Aset Kripto menggunakan mata uang fiat;

- nilai masing-masing Aset Kripto yang diserahkan oleh para pihak yang bertransaksi, tidak termasuk Pajak Pertambahan Nilai dan Pajak Penjualan atas Barang Mewah, dalam hal transaksi Aset Kripto merupakan tukar-menukar Aset Kripto dengan Aset Kripto lainnya (swap) nilai masing- masing Aset Kripto yang diserahkan oleh para pihak yang bertransaksi, tidak termasuk Pajak Pertambahan Nilai dan Pajak Penjualan atas Barang

Mewah, dalam hal transaksi Aset Kripto merupakan tukar-menukar Aset Kripto dengan Aset Kripto lainnya (swap); - nilai Aset Kripto yang dipindahkan (transfer) ke akun pihak lain, dalam hal transaksi merupakan tukarmenukar Aset Kripto dengan barang selain Aset Kripto dan/atau jasanilai Aset Kripto yang dipindahkan (transfer) ke akun pihak lain, dalam hal transaksi merupakan tukarmenukar Aset Kripto dengan barang selain Aset Kripto dan/atau jasa;

Mata Uang Selain Rupiah

Apabila penyerahan Aset Kripto dilakukan dalam rangka jual beli Aset Kripto dengan menggunakan selain mata uang Rupiah, nilai transaksi sebesar nilai konversi ke dalam mata uang Rupiah berdasarkan kurs yang ditetapkan oleh Menteri yang berlaku pada saat pemungutan Pajak Pertambahan Nilai.

Namun, apabila penyerahan Aset Kripto dilakukan dalam rangka tukar-menukar Aset Kripto dengan Aset Kripto lainnya (swap) pemindahan (transfer) Aset Kripto ke akun pihak lain nilai transaksi sebesar nilai konversi Aset Kripto ke dalam mata uang Rupiah yang diterapkan secara konsisten berdasarkan:

- nilai yang ditetapkan oleh bursa berjangka yang menyelenggarakan perdagangan Aset Kripto; atau

- berdasarkan nilai dalam sistem yang dimiliki oleh Penyelenggara Perdagangan Melalui Sistem Elektronik.

Saat Pemungutan, Penyetoran & Pelaporan

Pemungutan Pajak Pertambahan Nilai yang terutang atas penyerahan Aset Kripto oleh Penyelenggara Perdagangan Melalui Sistem Elektronik dilakukan pada saat :

- pembayaran dari Pembeli Aset Kripto diterima oleh Penyelenggara Perdagangan Melalui Sistem Elektronik, dalam hal transaksi Aset Kripto merupakan jual beli Aset Kripto menggunakan mata uang fiat;

- pertukaran Aset Kripto ke akun pihak lain, dalam hal transaksi Aset Kripto merupakan tukar-menukar Aset Kripto dengan Aset Kripto lainnya (swap);

- pemindahan Aset Kripto ke akun pihak lain, dalam hal transaksi Aset Kripto merupakan tukar-menukar Aset Kripto dengan barang selain Aset Kripto dan/atau jasa;

Penyetoran Pajak Pertambahan Nilai yang telah dipungut dilakukan paling lambat tanggal 15 (lima belas) bulan berikutnya setelah Masa Pajak dilakukannya pemungutan. Bagi Penyelenggara Perdagangan Melalui Sistem Elektronik wajib melaporkan Pajak Pertambahan Nilai yang telah dipungut

clan disetor dengan menggunakan Surat Pemberitahuan Masa Pajak Pertambahan Nilai 1107 PUT bagi pihak lain sesuai dengan ketentuan peraturan perundang-undangan di bidang perpajakan. Surat Pemberitahuan Masa Pajak Pertambahan Nilai 1107 PUT bagi pihak lain sebagai pemungut Pajak Pertambahan Nilai wajib dilaporkan paling lambat 20 (dua puluh) hari setelah akhir Masa Pajak.

Pajak Penghasilan

Atas penghasilan yang diterima atau diperoleh :

- Penjual Aset Kripto;

- Penyelenggara Perdagangan Melalui Sistem Elektronik; atau

- Penambang Aset Kripto

sehubungan dengan Aset Kripto dikenai Pajak Penghasilan, clikenai Pajak Penghasilan Pasal 22 dengan tarif sebesar 0,1 % (nol koma satu persen) dari nilai transaksi Aset Kripto bersifat Final, tidak termasuk Pajak Pertambahan Nilai clan Pajak Penjualan atas Barang Mewah.

Pajak Penghasilan Pasal 22 yang bersifat final dipungut, disetor dan dilaporkan oleh Penyelenggara Perclagangan Melalui Sistem Elektronik. Dalam hal Penyelenggara Perdagangan Melalui Sistem Elektronik bukan merupakan Pedagang Fisik Aset Kripto, tarif Pajak Penghasilan Pasal 22 sebesar 0,2% (nol koma dua persen) yang bersifat final dari nilai transaksi Aset Kripto.

Contoh Transaksi

Pada tanggal 10 Mei 2022, Sanis Gusti melakukan transaksi tukar-menukar (swap) 0,3 koin Aset Kripto Algo dengan 30 koin Aset Kripto Hibar yang dimiliki oleh Nyonya Subarkah sebagai pelanggan Pedagang Fisik Aset Kripto SEC. Pada tanggal 10 Mei 2022, nilai konversi Aset Kripto ke dalam mata uang Rupiah yaitu 1 koin Aset Kripto = Rp500.000.000,-. Atas transaksi tersebut Pedagang Fisik Aset Kripto SEC wajib :

- atas penyerahan koin aset kripto Algo :

- memungut Pajak Penghasilan Pasal 22 kepada Sanis Gusti sebesar = 0, 1 % x (0,3 x Rp.500.000.000,-) = Rp150.000,-;

- memungut Pajak Pertambahan Nilai kepada Nyonya Subarkah sebesar = 1 % x 10% x (0,3 x Rp500.000.000,-) = Rp150.000,-

- atas penyerahan koin Aset Kripto Hibar :

- memungut PPh Pasal 22 kepada Nyonya Subarkah sebesar = 0, 1 % x (30 x Rp5.000.000,-) = Rp150.000,-; dan

- memungut Pajak Pertambahan Nilai kepada Sanis Gusti sebesar = 1 % x 10% x (30 x Rp5.000.000,00) = Rp150.000,00;

- membuat bukti pemungutan Pajak Penghasilan Pasal 22 dan bukti pemungutan Pajak Pertambahan Nilai berupa Dokumen yang Dipersamakan dengan Bukti Pemotongan/Pemungutan Unifikasi;

- menyetorkan PPh Pasal 22 dan Pajak Pertambahan Nilai yang telah dipungut paling lambat pada tanggal 15 Juni 2022; dan melaporkan pemungutan PPh Pasal 22 pada SPT Masa Unifikasi Masa Mei dan melaporkan pemungutan Pajak Pertambahan Nilai pada SPT Masa Pajak Pertambahan Nilai 1107 PUT bagi Pihak Lain Masa Mei, paling lambat pada tanggal 20 Juni 2022.

Penutup

Penerapan perpajakan atas penyerahan Aset Kripto tentu akan memberikan kontribusi terhadap penerimaan negara dari pajak. Namun, asosiasi dan para calon pedagang aset kripto yang berada dibawah Badan Pengawas Perdagangan Berjangka Komofiti (Bappebti) tentu memahami bahwasanya beleid ini bisa memberatkan investor dan pedagang sehingga nantinya kondisi industri aset kripto akan mengalami kemunduran. Dan, yang menjadi perhatian adalah Jika transaksi dilakukan di pedagang fisik aset kripto yang tidak terdaftar di Bappebti, tarifnya akan lebih tinggi dua kali lipat dibanding yang sudah terdaftar.

Loading…

Download aturan : Peraturan Menteri Keuangan Nomor 68/PMK.03/2022