Salah seorang pembaca setia nusahati.com bertanya tentang perlakuan tarif bagi Wajib Pajak Usaha Mikro Kecil Menengah (UMKM) yang dalam penyampaian Surat Pernyataan I harta yang dilaporkan masih dibawah Rp. 10.000.000.000,- namun ternyata masih ada harta yang terlewat sehingga bermaksud menyampaikan Surat Pernyataan II namun posisi harta telah melewati Rp. 10.000.000.000,-, Apakah perlu membayar kekurangan dalam Surat Pernyataan I yang hanya menggunakan tarif 0,5%? atau bagaimana?

Salah seorang pembaca setia nusahati.com bertanya tentang perlakuan tarif bagi Wajib Pajak Usaha Mikro Kecil Menengah (UMKM) yang dalam penyampaian Surat Pernyataan I harta yang dilaporkan masih dibawah Rp. 10.000.000.000,- namun ternyata masih ada harta yang terlewat sehingga bermaksud menyampaikan Surat Pernyataan II namun posisi harta telah melewati Rp. 10.000.000.000,-, Apakah perlu membayar kekurangan dalam Surat Pernyataan I yang hanya menggunakan tarif 0,5%? atau bagaimana?

Aturan sudah menjelaskannya demikian bahwa secara prinsip akan dikenakan 2%, namun bagaimana mekanismenya pengisian Surat Pernyataan dijelaskan sebagai berikut.

Seperti kita ketahui bahwa dalam Pasal 4 ayat (3) UU nomor 11 tahun 2016 dan Pasal 10 ayat (3) PMK nomor 118/2016 diatur tarif uang tebusan bagi Wajib Pajak yang peredaran usahanya sampai dengan Rp. 4.800.000.000,- adalah sebesar :

- 0,5% (nol koma lima persen) bagi Wajib Pajak yang mengungkapkan nilai harta sampai dengan 10.000.000.000,- (sepuluh milyar) dalam Surat Pernyataan;

- 2% (dua persen) bagi Wajib Pajak yang mengungkapkan nilai harta lebih dari Rp. 10.000.000.000,- (sepuluh milyar) dalam Surat Pernyataan,

- untuk periode penyampaian Surat Pernyataan pada bulan pertama sejak UU Pengampunan pajak mulai berlaku sampai dengan tanggal 31 Maret 2017.

Berdasarkan ketentuan tersebut di atas dikeluarkanlah PER-07/PJ/2016 tanggal 2016 sebagaimana telah diubah dengan PER-10/PJ2016 tentang pedoman teknis pengisian dokumen dalam rangka pelaksanaan pengampunan pajak.

Lampiran I PER-07/2016 dan PER-10/PJ2016 menjelaskan sebagai berikut :

Perhitungan untuk Wajib Pajak dengan Peredaran Usaha sampai dengan Rp. 4.800.000.000,- (Usaha Mikro Kecil Menengah) dan tidak menerima penghasilan dari pekerjaan dalam hubungan kerja dan/atau pekerjaan bebas yang menyampaikan :

- Surat Pernyataan I dengan total harta sampai dengan Rp. 10.000.000.000,-, dan

- Surat Pernyataan II dengan total harta lebih dari Rp. 10.000.000.000,-

maka, angka pada 6.a ( pada format Surat Pernyataan yaitu DPUT untuk harta bersih di dalam negeri dan harta bersih di luar negeri yang dialihkan ke dalam negeri) pada Surat Pernyataan II diisi dengan nilai hasil perkalian antara nilai pada angka 5.a (pada format Surat Pernyataan yaitu DPUT untuk harta bersih di dalam negeri dan harta bersih di luar negeri yang dialihkan ke dalam negeri) pada Surat Pernyataan I dengan 0,5% : 2%.

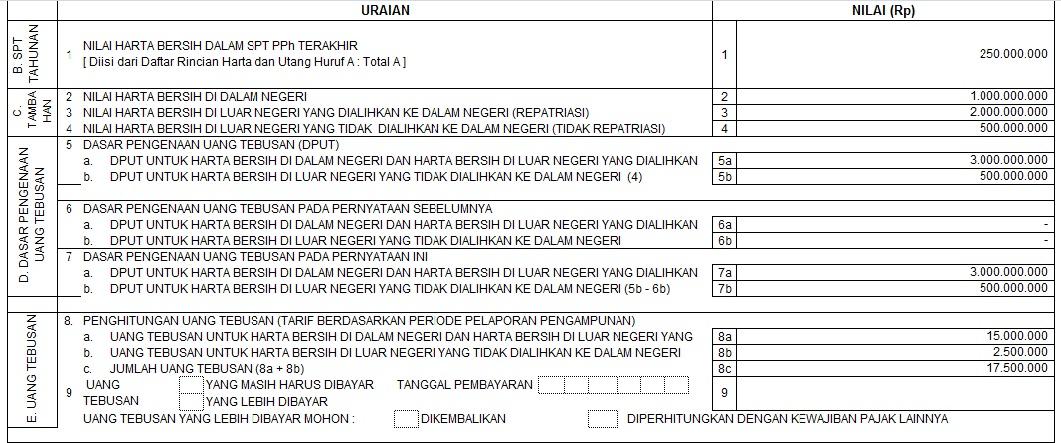

Surat Pernyataan I

Wajib Pajak dengan Peredaran Usaha sampai dengan Rp. 4.800.000.000,- dan tidak menerima penghasilan dari pekerjaan dalam hubungan kerja dan/atau pekerjaan bebas menyampaikan Surat Pernyataan pertama sebagai berikut :

a. Nilai Harta Bersih dalam SPT PPh Terakhir

- Harta pada SPT PPh Terakhir Rp. 1.000.000.000,-

- Utang pada SPT PPh Terakhir Rp. 750.000.000,-

- Harta Bersih pada SPT PPh Terakhir Rp. 250.000.000,-

b. Nilai Harta Bersih DN yang belum pernah dilaporkan (Deklarasi DN)

- Harta Rp. 2.000.000.000,-

- Utang Rp. 1.000.000.000,-

- Harta Bersih Rp. 1.000.000.000,-

c. Nilai Harta Bersih LN yang dialihkan ke DN (Repatriasi)

- Harta Rp. 4.000.000.000,-

- Utang Rp. 2.000.000.000,-

- Harta Bersih Rp. 2.000.000.000,-

d. Nilai Harta Bersih di LN yang tidak dialihkan ke DN (Deklarasi LN)

- Harta Rp. 1.000.000.000,-

- Utang Rp. 500.000.000,-

- Harta Bersih Rp. 500.000.000,-

Total Harta Rp. 8.000.000.000,-

DPUT harta bersih yang berada di dalam negeri dan harta bersih yang berada di luar negeri serta dialihkan ke dalam negeri adalah Rp. 1.000.000.000,- + Rp. 2.000.000.000 = Rp. 3.000.000.000,- (diisi pada angka 5.a Surat Pernyataan I). DPUT harta bersih yang di LN yang tidak dialihkan ke DN (Deklarasi LN) adalah Rp. 500.000.000,- (diisi pada angka 5.b Surat Pernyataan).

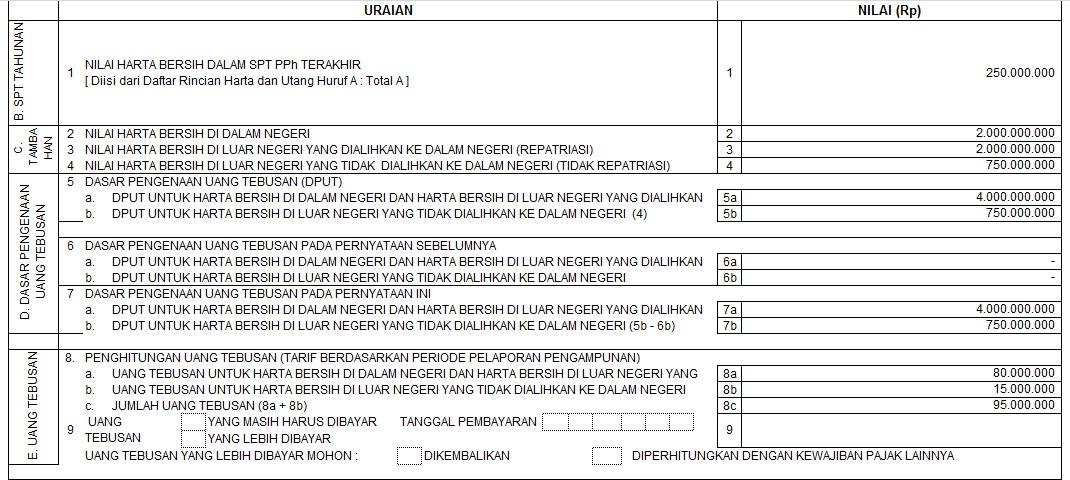

Surat Pernyataan II

Wajib Pajak dengan Peredaran Usaha sampai dengan Rp. 4.800.000.000,- dan tidak menerima penghasilan dari pekerjaan dalam hubungan kerja dan/atau pekerjaan bebas menyampaikan Surat Pernyataan kedua sebagai berikut :

a. Nilai Harta Bersih dalam SPT PPh Terakhir

- Harta pada SPT PPh Terakhir Rp. 1.000.000.000,-

- Utang pada SPT PPh Terakhir Rp. 750.000.000,-

- Harta Bersih pada SPT PPh Terakhir Rp. 250.000.000,-

b. Nilai Harta Bersih DN yang belum pernah dilaporkan (Deklarasi DN)

- Harta Rp. 4.000.000.000,-

- Utang Rp. 2.000.000.000,-

- Harta Bersih Rp. 2.000.000.000,-

c. Nilai Harta Bersih LN yang dialihkan ke DN (Repatriasi)

- Harta Rp. 4.000.000.000,-

- Utang Rp. 2.000.000.000,-

- Harta Bersih Rp. 2.000.000.000,-

d. Nilai Harta Bersih di LN yang tidak dialihkan ke DN (Deklarasi LN)

- Harta Rp. 1.500.000.000,-

- Utang Rp. 750.000.000,-

- Harta Bersih Rp. 750.000.000,-

Total Harta Rp. 10.500.000.000,-

DPUT harta bersih yang berada di dalam negeri dan harta bersih yang berada di luar negeri serta dialihkan ke dalam negeri adalah Rp. 2.000.000.000,- + Rp. 2.000.000.000 = Rp. 4.000.000.000,- (diisi pada angka 5.a Surat Pernyataan II). DPUT pada pernyataan sebelumnya = Rp. 3.000.000.000 x 0.5%/2% = Rp. 750.000.000,- (diisikan pada angka 6.a Surat Pernyataan kedua). DPUT untuk harta bersih LN yang tidak dialihkan sebesar Rp. 750.000.000,- (diisi pada angka 5b Surat Pernyataan II). DPUT pada pernyataan sebelumnya adalah Rp. 500.000.000,- x 0.5%/2% = Rp. 125.000.000,- (diisikan pada angka 6.b Surat Pernyataan II).

Download Dasar Hukum :

- PER-07/PJ/2016 tentang Dokumen dan Pedoman Teknis Pengisian Dokumen Dalam Rangka Pelaksanaan Pengampunan Pajak

- PER-10/PJ/2016 tentang perubahan Peraturan Direktur Jenderal Pajak nomor PER-07/PJ/2016 tentang dokumen dan pedoman teknis pengisian dalam rangka pelaksanaan pengampunan pajak.